この記事では、「なぜ投資をすべきなのか」について、投資のメリット・デメリットを紹介しながら説明しようと思います。

投資のメリット

資産形成ができる、不労所得が得られる

サラリーマンなどの雇われの身では、お金を増やす方法は、まず「労働所得」です。

その名の通り、「働いて稼ぐお金」が基本になります。

これは、端的に言えば、自分の時間を差し出す代わりにお金を得ていることになります。

人生において、時間は有限です。

労働所得では、お金を多く稼ぐには、より多くの時間を差し出さなければならず、それには限界があります。

一方、「不労所得」は、自分自身が労働せずに得られるお金です。

しばしば、お金に働いてもらってお金を得る、という言い方をします。

投資は、不労所得の代表例です。

先程、労働所得は自分の時間を差し出す、と言いました。

厳密には投資するにも、全く自分の時間を使わないわけではないのですが、理論上、投資には限界がありません。

上手くやれば、少ない時間で多くのお金が得られるのです。

また、労働所得のみでは、病気やケガで働けなくなったら、収入がゼロになってしまいます。

もちろん保険はかけていると思いますが、長期にわたるとカバーできなくなります。

そこで、労働所得と不労所得があれば、車で例えるなら、片輪ではなく両輪で安定して走ることができます。

インフレすると、預貯金ではお金の価値が目減りする

そうは言っても、

資産形成するなら、元本割れするかもしれない投資より、堅実に貯金しておけばいいじゃないか

という意見が日本では、まだ多いです。

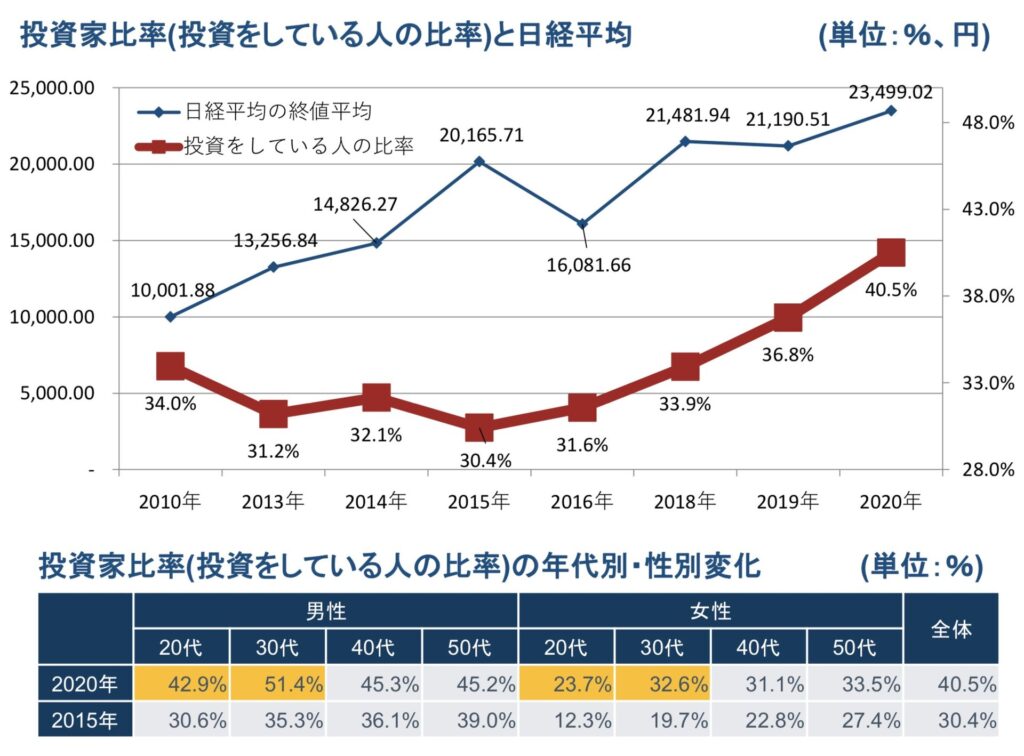

フィデリティ・インスティテュート「2020年ビジネスパーソン1万人アンケート」では、投資している人の割合が、約40%となっています。

逆に言うと、約60%の人が、投資をせず、預貯金=ただ銀行口座にお金を寝かせているだけになります。

しかし、それは資産を守るという観点から、非常に危ういことをしています。

なぜなら、インフレすると、預貯金ではお金の価値が目減りするからです。

「インフレ」というのは、モノの値段が上がり、お金の価値が下がることです。

具体的には、りんご1個50円で買えていたのが、明日になったらリンゴ1個100円になることです。

これを1円あたりリンゴ何個分になるか、で考えると、1円あたりリンゴ0.2個の価値があったものが、1円あたりリンゴ0.1個の価値に下がっているということです。

日本政府や日銀は、1年あたりのインフレ率の目標を2%としています。

仮に毎年2%ずつインフレしていった場合、現在の100万円は、30年後に50万円、つまり半分の価値に下がってしまうんです!

ただお金をそのまま持っていただけなのに!

現在、銀行の預貯金の金利は、年0.001~0.002%です。

これでは、預貯金しているだけでは、年数%のインフレには追い付かず、お金の価値が目減りしてしまいます。

しかし、投資をしていれば、インフレ、経済の成長に伴って資産が増えていきますから、インフレに対応することができます。

まあ、日本は90年代のバブル崩壊以降、デフレ気味で推移しているので、全然毎年2%には達していませんが、今後どうなるかは分かりません。

また、「資産の分散」という点から考えても、円貨一本で資産を保有しているのは、危険です。

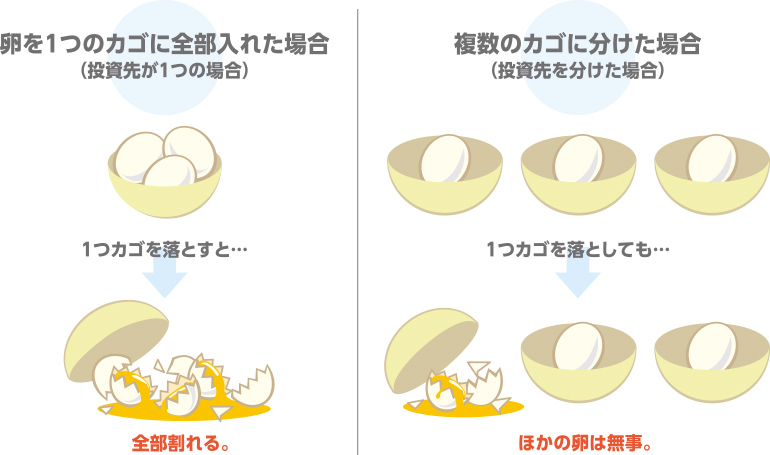

投資の世界では、1つの投資先がダメになって大きく目減りしたとしても、他の種類の投資先に分散させておけば、被害は少なく済みます。

これを有名な言葉で、「卵を1つのかごに盛るな」というものがあります。

貨幣(キャッシュ)なら、円だけでなく、米ドルなどの外貨も保有し、株式や債券、不動産、金など様々な種類に資産を分散させておく方が安全なのです。

経済や社会情勢について学ぶようになる

投資を始めれば、自分が投資しているものがどうなるのか気になるため、自然と日本やアメリカ、世界の株価や金利など経済の動向を気にするようになります。

経済はもちろん、政治の影響を大きく受けていますから、次第に世界の政治のことも気になり、少しずつ勉強していくようになります。

私は、投資を始めるまでアメリカの大統領選挙のことなんか、これっぽっちも興味がありませんでした。

「へぇー、オバマさん。へぇー、トランプさんね」

くらいな感じです。

でも、2020年の大統領選挙は大いに注目し、いろいろ勉強しました。

だって、アメリカは世界一の経済国で、その大統領が世界経済に与える影響は甚大です。

しかも、私の投資のメインは、全世界株式のインデックス投資なので、米国にかなり投資しています。

自分の資産がアメリカの経済状況によってかなり変わってくるのに、気にならない方がおかしいですよね。

そうやって、色々と気になって自然と勉強していくようになります。

お金の知識(金融リテラシー)が身につく

経済・社会情勢の勉強と似ていますが、お金の知識についても勉強するようになります。

「金融リテラシー」という言い方もしますが、これは金融に関する知識や情報を正しく理解し、主体的に判断することができる能力のことです。

具体的に、私が勉強していったこととしては

・投資の方法、種類について

・税金について

・家計の収支について(今まで家計簿をつけたことがなかった)

・保険について(保険の見直しをしました)

・副業について(ブログを始めました)

などです。

勉強してみて思ったことは、正直、今までお金のことなんか全然知らなかったな、ということです。

医師は、一般的に平均年収が高いにも関わらず、金融リテラシーが高くない人が多いように思います。

その理由としては、みんな医師になったら、まず

患者さんのために病気を治したい

そのためにはたくさん医学の知識を得て、手術の腕を磨いて一人前になりたい

という思いが強く、それに猛進する傾向があります。

かくゆう私もそのタイプでした。

お金のことなんてほとんど考えずに、ひたすら研鑽を積んでいました。

それはもう体調を崩して休職する限界まで、ね。

真面目な、患者さん本位で考える医師ほど医学や医療のことしか考えていません。

医学の勉強のためには、高価な医学書の購入、セミナー・学会への参加にお金を惜しみませんでした。

また、医療は金儲けの道具じゃない、という潜在的な意識も強いように思います。

患者さんのためには、それで正解だと思いますが、自分自身が、自分の人生を豊かに生きるためには、果たしてそれだけでよいのでしょうか。

研修医の時には、

税金対策の話があって、先生の先輩方はみんな聞いてやっていることだから、一度お話させてください

という、今思えばかなり胡散臭い営業の電話が院内PHSにかかってきました。

お金のことを何にも勉強しておらず、人を簡単に信じる性格もあって、ホイホイと営業の人に会いに行こうとしてしまいました。

会う直前で、同僚に止められて何とか変な話には乗らずに済みましたが、止められなければ、カモられて契約してしまっていたかもしれません。

当時の金融リテラシーの低さを感じるエピソードです。

今回、体調を崩して休職したことをきっかけに、こうしてお金の勉強ができてホントによかったな、と思っています。

投資のデメリット

常にリスクを伴う、元本割れする可能性がある

投資には、当然ですが、リスクが伴います。

預貯金であれば、万が一金融機関が破綻しても、1000万までは保証されます。

しかし、株、債券、不動産、FXなどの投資は、元々持っていたお金(元本)より減ってしまう可能性があります。

1円たりとも、今持っているお金を減らしたくない!!

という人は投資はしない方がいいかもしれません。

でも、今より資産を増やすには、大なり小なりリスクを取らなければいけません。

それに、インフレの項目でも説明したように、円貨の預貯金だけで資産を持っていることにも、実質的なお金の目減りのリスクがあります。

それを考えれば、投資で資産を分散させる方がよいと思います。

また、特定の方法で投資をすれば、リスクを少なくして、確実に少しずつ資産を増やすことができます。

要は、リスクはコントロールできるのです。

これについては、コチラの記事を参照してください。

含み損や損切り時に精神的負荷がかかる

株式などの金融商品の価値は、日々変動します。

投資は、時に自分が投資した金額より、資産の価値が減る事が当然あります。

価値が減っている=損しているときに、利益を確定させなければ「含み損」、利益を確定させれば「損切」といいます。

この時、人間は大きな精神的負担を感じます。

その理由として、人間は、同じ金額なら得したときの嬉しさよりも、損した時の苦しさの方が約2倍大きく感じる、と言われています。

これを「プロスペクト理論」といいます。

実際に投資をしてみると分かりますが、投資を始めて間もない頃の損をしている状態の精神状態はかなりきついです。

お金を増やすために投資してるのに、マイナスになっているなんて!!

どんな投資をしていても、常にプラス、ということは稀で、誰しも損になる状況を経験すると思います。

その精神的負担が耐えられない人は、投資には向かないかもしれません。

逆に、ある程度耐えられる精神力がないと、投資で利益を得るのは難しいでしょう。

種類によっては、本業が手につかなくなる

投資には、投資期間の長さによって、

・超短期(数秒~数分):スキャルピング

・短期(1日、数日~数週間・数か月):デイトレード、スウィングトレード

・中長期(1年~数十年):積み立て投資など

に大まかに分類されます。

スキャルピングやデイトレードは、ちょっとして値動きで利益や損を確定させなければいけないので、一日中パソコンモニターの前に張り付いていなければ、なかなかできません。

超短期投資は、専業トレーダーでないと、他に本業がある人には無理な話です。

スウィングトレードでは、仕事中に株価等の変動を見る必要はないのですが、ついつい気になって、1日に何回もスマホで確認してしまいます。

「いや、俺はちゃんと仕事が終わってからじゃないと、見ないね」

という強靭な精神力の持ち主は別ですが、普通は気になっちゃいます。

私は、休職中、体調が回復し出して、投資の勉強を始めたころに、短期トレードをやってみたことがあります。

ものの数分や数時間で、あれよあれよと利益が出たり、損が出たりで、心の中は大忙しです。

やったー!数万儲かった!!

がびーん!10万一気になくなった(>_<)マジ萎える

など、心がいくつあっても足りません。

レバレッジ(信用取引で元手の数倍の利益や損がでるやり方)もかけたりしたもんですから、それはもう大変でした。

臨床医の仕事を復帰する予定でしたから、短期投資は自分には合わないな、ということが分かって止めました。

一方、長期投資は年単位で考えますから、日々の変動を気にする必要はありません。

10年、20年後に最終的に価値が上がっていればいいのです。

半年から年に1回程度、確認すれば、事足ります。

普段は忘れているくらいが丁度良いのです。

これなら、本業に支障は出ません。

まとめ

投資のメリット・デメリットを色々お伝えしましたが、デメリットについては、投資の方法を工夫すれば、少なくできます。

総合的には、投資はメリットの方が大きく、みんなやるべきだと思います。

もちろん、ある程度の勉強は必要ですが、お金を稼ぐ・増やすなら、どんなことでも勉強は必要です。

証券口座を開くなら、SBI証券がオススメ!!

- 口座数No.1

- 業界屈指の格安手数料

- 個人取引シェアNo.1

- クレカ決済でVポイント付与

- 取引でTポイント付与&Tポイント投資可能

- 口座開設が無料

私ももちろん使っています!

リンク先のページでは「金融商品仲介業者 ネクシィーズ・トレード」と表示されますが、怪しい業者ではなく、ちゃんとSBIと提携した公式の業者ですので、ご安心ください。

開設は無料なので、投資をするならとりあえず開設しないと損です!

成功できる人は、すぐに行動に移せる人ですよ。

コメント