近年、急成長を遂げているアメリカの新興株式市場「NASDAQ」

その上位100社からなる株価指数が「NASDAQ100」です。

今回は、NASDAQ100への投資はどれがよいのか?

投資信託・ETFを徹底比較しちゃいます!

結論から言うと、個人的には

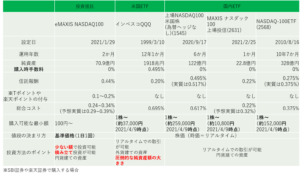

各投資信託の比較

6つの投資信託の比較

2021年4月8日時点。運用会社の交付目論見書やモーニングスターHP等を基に作成

※信託報酬の「実質」は、運用していく中でかかった隠れコスト込みの値です。他のファンドは、設定してまだ1年経過していないので、実質の値が分かりませんが、少し高くなることが多いです。

コストの安さなら、eMAXIS NASDAQ100 インデックス

信託報酬だけをみると、eMAXISもNZAM・ベータも同点にみえますが、eMAXISには純資産総額が増えると、より信託報酬を下げるシステムを採用しています。

したがって、コストの安さでいえば、eMAXIS NASDAQ100 インデックスが最安値と言えます。

純資産額は、iFree系が多い

iFree NEXTとレバレッジは、運用期間が2年以上と他に比べて長いため、純資産額も多くなっています。

しかしながら、eMAXISはわずか2か月で既に70億円を突破しています!

かなりの人気ぶりが伺え、このペースでいけば、iFreeと同じ運用期間になれば、純資産額は圧倒的に多くなっている可能性が高いです。

1年のトータルリターンでみれば、iFreeレバレッジがよいが・・・

2021年4月8日時点。運用会社の交付目論見書やモーニングスターHP等を基に作成

直近1年のコストを差し引いたトータルリターンは、iFreeレバレッジが最も良いようです。

しかし、全投資信託のデータが出揃っている直近1か月では、レバレッジをかけている2つは、むしろマイナスになっています。

これは、直近3か月をみると、一旦下がってから上がっているためです。下図参照。

レバレッジをかけると、上がるときはもちろんいいですが、下がるときもより大きく下がってしまうので、上昇下落を繰り返しすぎると、思ったようにリターンが上がらなくなります。

要は、レバレッジはリスク(振れ幅)が大きいで、個人的には、レバレッジなしを推奨します。

次に、iFreeNEXTとNZAM・ベータを見てください。

1年データでは、コストを差し引いたトータルリターンに2%以上の差が出ています。

これは、すなわち純資産額の差が表れています。

あまりにも純資産額が少ない(50億未満)だと、ベンチマークに沿った運用ができなくなり、成績が悪くなるのです。

投資信託ならeMAXIS NASDAQ100 インデックスがよさそう!

ここまでみてきた結果をまとめます。

そもそもレバレッジは、リスクが高いため、除外します。そして、

・コストが最安値

・運用期間が短く、短期間の実績しかないが、純資産額の増加スピードはすさまじい

→今後、長期間の成績は、ベンチマークと同等を維持できると考えられる

投資信託とETFの比較

比較するETF(上場投資信託)は、人気の高い米国ETFのインベスコQQQと国内ETFです。

投資信託の方は、一番おすすめのeMAXISにします。

トータルリターンの比較は、一番運用期間が長い投資信託のiFreeNEXTにしておきます。

2021年4月9日時点。運用会社の交付目論見書やモーニングスターHP等を基に作成

QQQとNASDAQ-100ETFの10年年率リターンに3%ほど差があるようにみえますが、これは為替の影響です。

2011年 1ドル=84円、2021年 1ドル=108円なので、実質のリターンにほぼ差はありません。

・運用歴が長く圧倒的な純資産額を誇る

・コストを差し引いたトータルリターンは、3か月では劣るが1年では優れている

【QQQ デメリット】

・1回あたりの購入額が大きくなる

・積み立て投資ができない(SBI証券を除く)

・10年運用のNASDAQ-100ETFをみると、バラツキはあるが、リターンはQQQと大差ないか

・MAXISナスダック100がコストが最安で、eMAXIS NASDAQ100インデックスとほぼ同等

【国内ETF デメリット】

・1回あたりの購入額が大きくなる

・積み立て投資ができない(SBI証券でも不可)

ETFとの比較でもeMAXIS NASDAQ100 インデックスがおすすめ

NASDAQ100とは?

「NASDAQ100」とは、アメリカの新興株式市場「NASDAQ」に上場している時価総額上位100社(金融を除く)からなる株価指数です。

NASDAQ市場の時価総額の約7割を占めます。

NASDAQ100構成銘柄・業種

上記を見てもらえばわかる通り、NASDAQ100は、ざっくりいうとIT関連企業が多い、というイメージです。

驚異のパフォーマンス

「大和アセットマネジメント」より引用

米国の代表的な株価指数である「S&P500」と比較すると、パフォーマンスに約3倍の開きがあります。

特に、リーマンショック以降は顕著ですね。

「S&P500」へのインデックス投資は、ここ30年では最適解の1つと言われていますが、それを圧倒的に凌ぐパフォーマンスです。

これは、「GAFAM」と呼ばれるIT企業のビック5「Google」「Apple」「Facebook」「Amazon」「Microsoft」の伸びが半端ない影響なんですが、

NASDAQ100は、S&P500よりもその恩恵を受けている結果ですね。

まさに、飛ぶ鳥を落とす勢い!

これを見ると、誰でも投資したくなっちゃいますよね。もぱんは、したくなりました(笑)

結論:eMAXIS NASDAQ100インデックスがおすすめ

・2か月で70億円と純資産額の伸びがスゴイ

・100円から少額積み立て投資が可能で、ドルコスト平均を狙える、面倒さがない

上記3つの理由により、eMAXIS NASDAQ100インデックスをおすすめします!

ただ、次点として、下記の理由により、インベスコQQQもよいと思います。

・18兆という圧倒的な純資産額

・コストを差し引いたトータルリターンも良好

・SBI証券なら積み立て投資が可能

この辺りは、好みというか考え方次第だと思います。

みなさんも、まだまだ成長が期待できそうなNASDAQ100に投資してみよう!

証券口座を開くなら、SBI証券がオススメ!!

- 口座数No.1

- 業界屈指の格安手数料

- 個人取引シェアNo.1

- クレカ決済でVポイント付与

- 取引でTポイント付与&Tポイント投資可能

- 口座開設が無料

私ももちろん使っています!

リンク先のページでは「金融商品仲介業者 ネクシィーズ・トレード」と表示されますが、怪しい業者ではなく、ちゃんとSBIと提携した公式の業者ですので、ご安心ください。

開設は無料なので、投資をするならとりあえず開設しないと損です!

成功できる人は、すぐに行動に移せる人ですよ。

コメント