今回は、「どんな基準で投資信託を選べばいいか分からない」という人のために、

つみたてNISAやiDeCo等の長期積み立て投資で買うべき投資信託の6つの基準と、

大手投資情報サイト「モーニングスター」のWebサイトを用いた各基準の見方を解説します。

純資産が増えている:50億以上が目安

純資産が増えているというのは、資金流入が続いている状態で、

つまり、みんながたくさん買っている、ということです。

投資信託では、投資家から預かったお金を各種の株式や債券等に投資、運用します。

そして、投資家から解約の申し込みがあった場合、その時の基準価格に沿って、現金にして返却しなければなりません。

手持ちの資金を全て投資に回すと、投資家から解約の申し込みがあったとき、すぐに現金を返せなくなってしまうので、ある程度の資金を手元に残しています。

この手元に残している資金を「キャッシュポジション」と呼びます。

純資産が多いと、少し解約された程度では、キャッシュポジションは大きく減りません。

なので、ファンド内での投資運用には影響がでません。

しかし、純資産が少ないと、投資に回せる資金が少なくなるため、上手く運用できない可能性がでてきます。

インデックス投資の場合、ある指標(ベンチマーク)に沿った投資を行うのに

ベンチマークより若干悪い成績になる可能性があります。

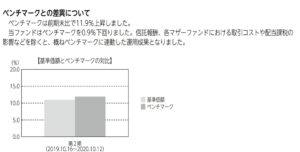

例を示します。下図をみてください。

2つとも「MSCIオール・カントリー・ワールド・インデックス」

という同じベンチマークを目標とした全世界株式インデックスファンドです。

↑たわらノーロード 全世界株式 純資産3.6億(2020年10月運用報告書から引用)

↑eMAXIS Slim全世界株式(オール・カントリー) 純資産234億(2020年4月運用報告書から引用)

この二つは、純資産が約4億と234億と、2桁も違います!

純資産が少ない「たわら」は、ベンチマークと比較して-0.9%

純資産が多い「eMAXIS Slim」は、ベンチマークと比較して+0.3%

その差1.2%!!

決算月が異なるので、完全に同じ期間での比較ではありませんが、純資産が少ないと、成績が悪くなりやすいのが分かると思います。

また、純資産が減り、一定の額を下回ると、繰り上げ償還=勝手に解約される可能性があります。

20年、30年の長期投資を目指すのに、途中で勝手に解約されてはたまったもんじゃありません!

基準価額が長期的にみて右肩上がり

長期積み立て投資を行う上で、重要なのは、波はあれど、最終的に右肩上がりになっている商品に投資することです。

長期的に見て、横ばいだったり、右肩下がりになっている投資信託はやめましょう!

手数料が安い

投資信託の手数料(コスト)には、

・解約時手数料(信託財産留保額といいます)

・運用手数料(信託報酬といいます)

同じリターンなら、手数料の安いほうが、投資家の利益が大きくなります。

特にインデックスファンドは、手数料が最も安くなるものを選ぶべきです。

なぜなら、同じベンチマークを目指すなら、リターンはほぼ同じになるはずだからです。

・運用手数料(信託報酬)が最も安いのを選ぶ

リスクに見合ったリターンが得られているか:シャープレシオが0.5以上

大きなリターンが得られても、リスクが大きい商品は、結局リターンが安定しません。

効率的な運用がなされているか、というのを、

シャープレシオ(大雑把にリターンをリスクで割った値と理解)で判断することができます。

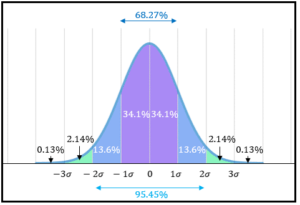

ちなみに金融商品における「リスク」とは、「元本割れする危険性」ではなく、「振れ幅、ばらつき(難しくいうと、標準偏差)」を意味を表します。

次のA、Bの商品を見てください。

同じ、年換算利回りが3%の投資商品でも、バラツキが大きいほどリスクが高くなります。

1年目:3.2%

2年目:2.3%

3年目:3.5%

平 均:3%

(標準偏差は0.5)

B:バラツキが「超激しい」年換算利回り3%の商品→リスク高い

1年目:36%

2年目:-92%

3年目:65%

平 均:3%

(標準偏差は68.2)

標準偏差が15の意味とは?

- 期待収益率が年率5%の場合、5%に対して±15%のブレが発生する確率が約68%

- つまり、年率リターンが「-10%~+20%」の範囲に収まる確率が約68%

- また、標準偏差は2倍にすることで確率を約96%まで高めることができます

- つまり、年率リターンが「-25%~+35%」の範囲に収まる確率が約96%

自分の購入した商品が、この振れ幅・バラツキで変動することに、精神的に耐えられるか

最悪、最も低いリターンになったとしても、生活が破綻しないかを考えて購入しましょう。

リターンが他の似た商品に比べて高いか

「モーニングスター」では、+/-カテゴリーをみます。

これが、同じカテゴリー(例えば、全世界株式のインデックスファンドの中)の平均より

高いなら、その商品が優れていることになります。

「モーニングスター」では、同じカテゴリー内での順位も表示されますので、分かりやすいです。

長期の運用実績があるものを選ぶ

過去の実績は、必ずしも未来の実績を保証するものではありません。

しかし、最低5年以上の実績があると安心できます。

インデックスファンドでは、同じ指標・ベンチマークに沿って運用するので、

純資産さえ多ければ、大きくリターンが変わることは考えにくいです。

でも、アクティブファンドでは、インデックスファンドに勝った成績なのかどうかが重要です。

長期の運用実績があり、インデックスより高いリターンを得られているのであれば、そのアクティブファンドは優秀だということになります。

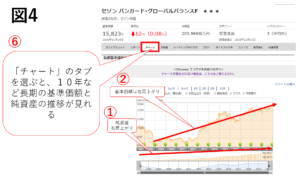

「モーニングスター」での各基準の見方

投資信託の商品のページをまず開くと、図1のような画面になります。

画面右の⓪にはファンドの概要がかかれており、インデックスファンドであることがわかります。

画面上①には、純資産が表示され、グラフ下には、純資産の推移が表示されます。

画面左上②には、基準価格が表示され、グラフ上には、基準価格の推移が表示されます。

画面右下③には、手数料(コスト)が表示され、同じカテゴリーと比較して、安いのか高いのかがパッと見でわかります。

同じページを下にスクロールしてもらうと、図2の画面になります。

画面左下の表④にはシャープレシオが、⑤には+/-カテゴリーが表示され、それぞれ同じカテゴリー内での順位もわかります。

また、表の一番上にはトータルリターンも表示されます。

画面右には分配金やモーニングスター独自の格付け(★1~5)があります。

同じページをさらに下にスクロールさせると、図3の画面になります。

画面左⑦にはどの種類の金融商品にどれくらいの割合で投資しているかを表すポートフォリオが表示されます。

画面右③には、手数料(コスト)の詳細が表示されます。

同じページを一番上に戻って、タブの「スナップショット」の状態から⑥「チャート」をクリックすると、

3年分しか表示されていなかったグラフが、設定来や10年など長期の推移が見られるようになります。

以上をみれば、ここまで解説した6つの基準を簡単に確認することができます!

最後に

6つの基準を確認すれば、長期積み立て投資で買うべき投資信託が分かると思います。

また、今後何か新しい商品が出てきたとしても、今までのものと比べて、いいのか悪いか、判断がつくようになります。

今回は、株式と債券の割合はどれくらいがいいのか、や金やREITも混ぜた方がいいのか、などどんなポートフォリオが良いのか、という話はしていません。

同じカテゴリー内での良し悪しの見方を解説しました。

ポートフォリオに関しては、また色々と勉強して、賢い投資家になっていきましょう♪

証券口座を開くなら、SBI証券がオススメ!!

- 口座数No.1

- 業界屈指の格安手数料

- 個人取引シェアNo.1

- クレカ決済でVポイント付与

- 取引でTポイント付与&Tポイント投資可能

- 口座開設が無料

私ももちろん使っています!

リンク先のページでは「金融商品仲介業者 ネクシィーズ・トレード」と表示されますが、怪しい業者ではなく、ちゃんとSBIと提携した公式の業者ですので、ご安心ください。

開設は無料なので、投資をするならとりあえず開設しないと損です!

成功できる人は、すぐに行動に移せる人ですよ。

コメント